Bu yazımızda, SAP Sisteminin 3. parti yazılım veya ortamlar ile veri alış-verişi ile kurgulanabilen ödeme sistemlerinden bahsedeceğim.

İlgili konumuzda, SAP MT940 adı verilen Otomatik Banka Mutabakatı Sisteminden ve diğer Elektronik Ödeme Süreçlerinden bahsedilecektir. Herhangi bir uyarlama ve geliştirme işlemlerinden bahsedilmeyecektır.

İlgili işlemler mutlaka danışman bir şirket vasıtası ile yapılmalıdır. Bu konuda istenilmesi durumunda danışmanlık firması tavsiyesinde bulunabilirim.

İlk olarak Elektronik Ödeme Süreci ile konumuza giriş yapalım.

Ödeme Sistemleri Ve Otomatik Banka Mutabakatı Sistemi

1. Elektronik Ödeme Süreci

Ödeme sürecinde ödeme mesajı ya da talimatı oluşturulup, ilgili kontrollerin yapılıp sonrada en önemli ve kritik adımlardan biri olan onay adımı yapıldıktan sonra ilgili sisteme aktarımı gerekmektedir.

Elektronik ödeme formatları:

Dünyada finans kuruluşlarının, bankalar ile haberleşmesini sağlayan, üst düzey güvenlik imkânı sunan Swift sistemi aynı zamanda sistemde kullanılan mesajlarda standartlaşmayı da sağlamaktadır.

- Multicash: Yurtdışı projeleri için kullanılır.

- SWIFT (Society for Worldwide Interbank Financial Telecommunication): Dünyada finans kuruluşlarının, bankalar ile haberleşmesini sağlayan, üst düzey güvenlik imkânı sunan Swift sistemi aynı zamanda sistemde kullanılan mesajlarda standartlaşmayı da sağlamaktadır.

- BAI: Çoğunlukla Amerika bankalarında kullanılan standart bir elektronik ödeme formatıdır.

2. Elektronik Banka Mutabakatı (SAP-MT940)

MT940, tüm hesap hareketlerinizi standart bir formatta veya ihtiyaca uyarlanabilen farklı formatlarda ekstreleştirip, ilgili ekstreleri günlük, haftalık, ya da aylık periyotlarda mail veya FTP aracılığı ile bankalardan alınmasını sağlamaktadır.

MT940’ın Avantajları:

- Hesap hareketlerinizi toplu halde muhasebeleştirerek zaman tasarrufu sağlar, hata payını en aza indirir.

- Sistematik bilgi akışı hesap hareketlerinizin takibini kolaylaştırır.

SWIFT MT940 Deseni

:20: Hesap ekstresi, :20: tag numarasıyla başlamaktadır. Bu alanda referans numarası bilgisi yer almaktadır.

:25: Bu alanda hesap bilgileri yer almaktadır. Hesap bilgileri 2 farklı şekilde değerlendirilebilecektir.

a) IBAN numarası yer almaktadır.

b) Banka kodu—Şube kodu/Hesap no ayraç kullanımları ile bulunmaktadır. (–) ve (/) banka kodu (4 karakter) ile şube kodu (5 karakter) arasında (-) ayracı kullanılması beklenmektedir. Banka Hesap no bilgisi (/) ayracı ile diğer bilgilerden ayrılmaktadır.

:28: Ekstre numarası yazılmaktadır.

:60F: Hesap ile ilgili borç/alacak bilgisi, tarih, döviz-cinsi ve o günkü açılış bakiyesi yazılmaktadır.

Borç/Alacak: 1 karakter

Tarih: 6 karakter (yıl/ay/gün)

Döviz cinsi: 3 karakter

Açılış bakiyesi: 15 karakter

:61: Hesabın o gün yapılmış olan hareket bilgisi yer almaktadır. Bu alanda tarih, borç/alacak, hesabın döviz cinsinin son karakteri ve yapılmış olan işlemin kodu yer almaktadır. İlgili hesap detayı NONREF kodu tamamlanmaktadır. Duruma göre devamında yer alan // anahtarından sonra bankanın dekont/belge numarası gönderimi sistem tarafından tespit edilerek entegrasyon sürecinde oluşacak kayıtlarda belge numarası alanına taşınabilecektir.

Tarih: 6 karakter (yıl/ay/gün)

Giriş Tarihi: 4 karakter (ay/gün) zorunlu bir alan değildir.

Borç/Alacak: 1 karakter

Döviz cinsi (Son harfi): 1 karakter

Tutar: 15 karakter

İşlem kodu: 4 karakter (Başlangıç karakteri (1) + İşlem kodu (3))

NONREF: Bölüm sonu belirteci

:86: :61: satırında yapılmış olan hareketin açıklaması yer almaktadır.

:62F: Hesap ile ilgili borç/alacak bilgisi, tarih, döviz-cinsi ve o günkü kapanış bakiyesi yer almaktadır.

Borç/Alacak: 1 karakter

Tarih: 6 karakter (yıl/ay/gün)

Döviz cinsi: 3 karakter

Kapanış bakiyesi: 15 karakter

Bir MT940 formatı örneği:

:20:5058637TRY

:25:0046-00817/0050581

:28:6630982

:60F:C141012TRY0000000100000,00

:61:141012DL0000000035300,00NEFTNONREF

:86:2000000002 F110 ÖDEME

:61:141012DL0000000000200,00NVRMNONREF

:86:0060581 VİRMAN

:62F:C141012TRY0000000064500,00

EBS (Electronic Bank Statement) uyarlaması SAP’de SPRO uyarlama ekranında gerçekleşir.

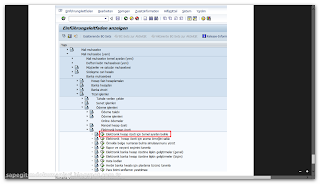

Uyarlama ekranında Mali muhasebe yeni -> Banka muhasebesi -> Ticari işlemler -> Ödeme işlemleri -> Elektronik hesap özeti -> Elektronik hesap özeti için temel ayarları belirle alanına gidilir.

Burada yapılması gereken işlem adımları:

Adım 1: Ana banka (House bank) konfigürasyonu (Bu adımın uyarlaması elektronik hesap özeti ayarlarında değildir. Ana banka uyarlaması için Mali muhasebe (yeni) -> Banka muhasebesi -> Banka hesapları -> Ana bankaları tanımla alanında gerçekleştirilir.)

Adım 2: Hesap sembollerini belirle

Adım 3: Hesap sembollerine hesapları tayin et

Adım 4: Kayıt kuralları için anahtar yarat

Adım 5: Kayıt kurallarını tanımla

Adım 6: Kayıt kurallarına işlem kodlarını tayin et

Adım 7: İşlem türlerine banka hesaplarını tayin et

3. Doğrudan Borçlandırma Sistemi (DBS- Direct Debit)

Ticarette bulunan en büyük risk, alınan malın karşılığının ödenmemesidir. Bunun önüne geçebilmek için birçok ödeme yöntemi geliştirilmiştir. Genelde bankalar üzerinden işleyen bu yöntemler, finansal şirketler tarafından da yapılmaktadır. Şirketler de bu yöntemlerin araştırmalarını yaparak, hangi yöntem nasıl kullanılır öğrenerek, kendilerine uygun olanı seçerler ve kullanmaya başlarlar.

Bunlardan bir tanesi de Doğrudan Borçlandırma Sistemi, yani kısaltılmış adı ile DBS’dir.

Bankalar bu konuda uzmanlaşmış kurumlardır. Şirketler bu sistemi kullanmak için bankalara başvuru yapar ve mal ya da hizmet sattığı şirketlere kullanımını zorunlu kılar. Şirketler de bu sistemlere uyum sağlayarak ticaretlerine devam eder. Böylelikle satıcı taraf kendini, alıcıya karşı ödeme garantisi altına almış olur. Tabi bu durum bankanın şirkete verdiği limit ile alakalıdır. Yani bankanın belirlediği limitin üzerindeki alım ve satımlar DBS garantisi altında değildir.

Mal ve hizmet alım satımı için banka, bayi ve dağıtım şirketi arasında kullanılan ödeme yöntemine DBS (Doğrudan Borçlandırma Sistemi) denir. Bu sistemin kullanılması için 3 taraf bulunması şarttır. Bunlar; banka, satıcı ve alıcıdır. Bankaların sunduğu çeşitli arayüzlerle sisteme dahil olunur ve kullanımına başlanır. Burada riski üstlenen kişi banka oluyor. Çünkü satıcıya parasının ödeneceği garantisini banka verir. Üstelik faktoring gibi ödeme türlerinde olduğu gibi herhangi bir yüzdelik ödeme de söz konusu değil.

DBS sisteminde malı alan firma için size ne kadar limit tanımlıyorsa, tam o kadarlık mal ya da hizmet satışınızda garanti etmiş olursunuz. Böylelikle vadeli mal satışı yapılabildiği gibi günü geldiğinde ödemeyi şirket bankaya yapar, banka da satıcı firmaya ödemesini gerçekleştirir. Bunları gerçekleştirdiğinizde de DBS uygulamasını kullanmış olursunuz.

DBS uygulaması bankaların kendi işlem hizmetlerini geliştirmek, ticaretin gelişmesine katkı sağlamak ve şirketler için belli risklerin ortadan kalmasını sağlamak için kullanılır. Bankalar bu riskleri elbette ki belli bir komisyon ve ücret karşılığında üstlenir. Bu komisyonları ödeyecek taraf ise değişiklik gösterebilir. Alıcılar ödeyebildiği gibi satıcılar da bu ödemeleri gerçekleştirebilir. Çünkü satıcı firma kendini garantiye almak için müşterilerini bu sisteme özendirir. Bu durumda da hem ticaretinden yoksun kalmaz hem de kendini garantiye alır.

DBS’nin İşleyişi

DBS uygulamasının işlemesi için öncelikle satıcı tarafın ödeme yöntemi olarak bunu kullanması gereklidir. Genelde bu sistemi kullanan şirketler birkaç bankayla çalışır. Özellikle büyük kurumsal olan şirketler, tercihlerini çeşitli bankalar üzerinde yaparlar ki müşterilerine daha çok seçenek sunabilsinler.

DBS uygulamasını kullanan satıcı firmalar, mal ve hizmet satışlarını bu sistem üzerinde gerçekleştirirler. Şöyle ki alıcı firma eğer DBS kullanıyorsa, satıcı firmayla ortak bir banka seçilir.

Eğer ortak bir banka yoksa, satıcı firmanın kullandığı bankalardan birini seçerek DBS uygulamasına tabi olunur. Alıcı firma bankayla görüşerek, satıcı firma için DBS limit tanımlaması yapılmasını ister. Daha sonra bankada bulunan limitlerinden herhangi bir teminat gösterilerek bankada, satıcı firmada kullanılmak için limit oluşturulur.

Bu limit tanımlama işlemi tamamlandıktan sonra, bankanın nakit yönetimi firmaya ulaşır ve alıcı firma için limit tanımlaması yapılmasını ister. Daha sonra satıcı firma tarafındaki işlemler tamamlanır ve limit belirlenmesi yapılmış olur. Alıcı firma da limitleri kadar mal ya da hizmet satın alabilir. Bu sistem kullanıldığında genelde vadeli alım ve satımlar gerçekleştirilir. Böylelikle banka vadesi geldiğinde de bu ödemeyi gerçekleştirir.

Limit tanımlama işlemleri bittikten sonra alıcı mal ya da hizmetini alır ve faturalar kesilir. Daha sonra bankanın satıcı firmanın sisteme bağlantı sağlayabilmesi için programlar kurulur. Alıcı firma için kesilen faturalar, sistemden bankaya iletilir. Bankada da alıcı firma adına işlenir. Daha sonra ödemenin vadesi geldiğinde alıcı firma bankaya ödemesini yapar, banka da satıcı firmaya otomatik olarak ödeme yapar. Eğer alıcı firma ödeme yapmazsa, banka sistemde bulunan limit boşluğu kadar vadesi gelmiş faturaların ödemesini satıcı firmaya yapar. Ödenmeyen faturalar için banka alıcı firma ile arasında gerekli uygulamaları başlatır.

Otomatik ödeme işlemi bankanın satıcı tarafta kurduğu programlarla mümkündür. Şirketle banka arasında yapılan anlaşma ile DBS fatura karşılıklarının yatacağı bir saat ve hesap belirlenir. Her gün o saatte vadesi gelen faturalar satıcı firmanın hesabına aktarılır. Satıcı firma da doğru olup olmadığını kontrol ederek, faturaların ödendiğine dair kendi düzenlemelerini gerçekleştirirler.

Hiç yorum yok:

Yorum Gönder